В помощь налогоплательщику26.01.2016

Как избежать ошибок при получении имущественного налогового вычета по приобретенному имуществу?

Как избежать ошибок при получении имущественного налогового вычета по приобретенному имуществу?Наверное, многие знают, что после приобретения или строительства жилья они могут воспользоваться правом на получение имущественного налогового вычета.

Он предоставляется налогоплательщику на основании ст. 220 Налогового кодекса РФ и связан с приобретением гражданином жилого дома, земельного участка, квартиры, комнаты или доли в них.

Размер вычета составляет сумму фактически произведенных расходов, но не более 2 млн. руб. Если налогоплательщик пользовался кредитными или заемными средствами на приобретение жилого дома или квартиры, то уплаченные в текущем налоговом периоде проценты по таким кредитам или займам также учитываются в сумме имущественного налогового вычета, но не свыше 3 млн. руб.

В том случае, если в текущем налоговом периоде налоговая база по доходам, облагаемым по ставке 13%, меньше размера имущественного налогового вычета, то неиспользованный остаток вычета переносится на следующие налоговые периоды.

Имущественный налоговый вычет по произведенным расходам на приобретение жилья предоставляется как налоговым органом по окончании налогового периода при представлении налогоплательщиком налоговой декларации, так и одним из налоговых агентов до окончания налогового периода.

При этом налогоплательщик предоставляет уведомление, подтверждающее право налогоплательщика на имущественный вычет, которое выдается налоговым органом по заявлению налогоплательщика. Выбор способа предоставления вычета налогоплательщик осуществляет самостоятельно.

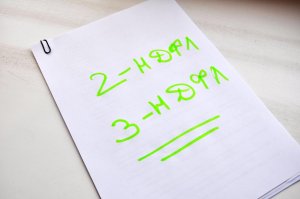

В 2015 году в Межрайонную ИФНС России № 25 по Республике Башкортостан предоставлено 15 тысяч 158 деклараций по форме 3-НДФЛ для получения имущественного налогового вычета в связи с приобретением квартиры или строительством жилого дома.

Однако не все они составлены правильно. При камеральной проверке деклараций нарушения и недостатки выявлены более чем в 2 тысячах предоставленных деклараций (15% от общего объема), из-за чего сумма к возврату не подтверждена.

Поэтому налогоплательщик обязан предоставить уточненную декларацию, или по данной декларации будет составлен акт о нарушении налогового законодательства.

Основные нарушения, выявленные при камеральной проверке декларации по форме 3-НДФЛ для получения имущественного налогового вычета:

– сделка купли-продажи совершалась физическими лицами, являющимися взаимозависимыми (например, квартира, купленная у близких родственников);

– использовался материнский (семейный) капитал при покупке или строительстве жилья;

– отсутствие или несоответствие в справке 2-НДФЛ сведений о доходах с информационной базой данных инспекции (серая зарплата, зарплата в конвертах), а также отсутствие перечисления удержанных налогов налоговым агентом;

– оплата расходов на строительство или приобретение имущества производилась за счет средств работодателей;

– попытка получить имущественный налоговый вычет повторно. Воспользоваться имущественным вычетом можно лишь один раз за исключением случая, когда правоотношение при приобретении имущества возникло в 2014 году.

При покупке следующего имущества гражданин имеет право воспользоваться имущественным вычетом до 2 млн. руб., если по первому имуществу, приобретенному в 2014 году, сумма вычета была меньше этой суммы.

При проверке декларации инспектором проводится весь комплекс мероприятий для выявления нарушений с использованием Федеральных информационных ресурсов, а также запросов в организации и предприятия.